【専門コラム】ダイヤモンド財務®の着眼点 銀行対策・銀行融資

あなたも「事業は順調なのに、お金が残らない…」「銀行借入が思うように減っていかない…」「経営判断に基軸がないから、迷ってしまう…」と悩んでいませんか?

同族社長限定で「社長と会社にお金が残る仕組みのつくり方」を当社主催セミナーでお伝えしています。各回すぐに定員に達してしまう人気セミナーなので、あなたも参加のチャンスがあるうちに、▼下記▼よりお申込みください。

次世代経営者が知っておきたい失敗しない資金調達の考え方

第37話:次世代経営者が知っておきたい失敗しない資金調達の考え方

「舘野先生、先日、不動産屋さんから良い物件を紹介してもらったので、新規出店を考えています。ただ、借入のことを考えると今後の資金繰りが心配で・・・迷っているんです。」とある店舗型の事業を複数展開している、二代目社長さんからのご相談です。

会社経営をしていく上では、一気に攻めて勝ちを取りに行く時期と、会社の経営基盤を強化して守りを固める時期があるものですが、短期的・一時的な成功ではなく、長期的・継続的に成功している経営者は、この「バランス感覚」が非常に長けているものです。

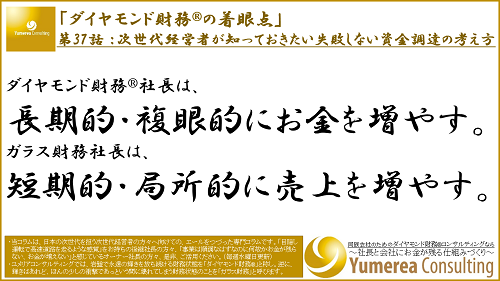

多くの経営者は、売上増やす能力とお金を残す能力は、イコールだと考えます。

ですが、それは間違いです。「売上を増やす能力」と「お金を残す能力」は、全く別の能力なのです。永らく成功し続けている経営者というものは、その違いを良く知り、自らお金を残す能力を磨く努力をしているものなのです。

単に攻めるだけ、売上を追い求めるだけの売上至上主義の経営手法では、遅かれ早かれ限界を迎えてしまいます。永続的成功繁栄を望むのであれば、できる限り早い段階で財務至上主義にシフトすべきなのです。

財務中心の会社づくりを行うことによってはじめて、最小の元手で最大の利益を稼ぐという経営本来の本質に沿った最も効果的なお金の増やし方を仕組みとして実践することができるようになるのです。

仮に、売上至上主義のまま突き進んだ場合、事業が順調なときは、会社の成長に資金が追い付かず、最悪の場合「黒字倒産」に陥ってしまったり、逆に、事業が不調なときは、無理な売上拡大で赤字受注を繰り返すことによって「借入依存」「資金不足」「赤字体質」に陥ってしまうリスクと常に背中合わせの状態です。

一度、この負のスパイラルに陥ってしまうと、そこから抜け出すには、大変な苦労を伴います。ですからそうならないよう、会社のリーダーである社長は、早期に財務中心の会社づくりを目指すべきなのです。

いわば、会社経営における財務とは、人間の体でいうところの足腰のようなものなのです。潰れない建物を建てるには、しっかりとした地盤が必要なように、潰れない会社づくりをするためには、しっかりとした財務基盤が必要なのです。

特に、新規事業を立ち上げたり、新規出店を検討したり、あるいは、新規設備を購入する時などは、必ず「財務」という視点から、その経営判断が「将来に向かってお金が増える仕組みとなり得るのか?」について、厳しく判断しなければなりません。

なぜなら、会社経営の本質は、あくまでもお金を増やすことにあるからです。

社長が下す経営判断は、何事においてもその根底を支える「社長と会社にお金が残る仕組み」につながるものでなければならないのです。

それから、新たな取り組みをするにあたっては、その元手を自己資金で賄うケースと金融機関からの資金調達で賄うケースがありますが、特に金融機関から資金調達をする際は、その借りたお金を「どこからいくら返すのか?」「どれぐらいの期間で返すのか?」という視点が、最も重要になってきます。

当然ながら、お金を借りたら、返さなければなりません。そして、銀行が最も重視しているのは、貸したお金がちゃんと返ってくるかということです。ですが、ややもすれば一見するとこの当たり前のことが難しくなってしまうことが往々にしてあるのです。なので、社長は、「返済原資」をどうやって捻出するかという点に関しては、最も慎重に、かつ確実に計画しておかなければならないのです。

新規事業の場合、安定的な収益が稼げるようになるまでは時間がかかります。

新規設備への投資も同様で、買った設備が利益に貢献するまで時間がかかります。

資金繰りに詰まってしまう会社は、往々にしてこの「時間」の概念を数値計画に落とし込む際、希望的観測で見積もってしまっているのです。

それともう一つ重要な視点があります。それは、「売上」への貢献ではなくあくまでも「利益」への貢献という視点です。なぜなら、借入は、あくまでも売上から返済するのではなく、税金を払った後の手元に残った利益から返済するものです。

借入は、あくまでも自己資金を貯めるまでの「時間」を買うようなものですから、返済原資も最後の最後の手元資金から捻出されるという風に考えておかなければならないのです。

多くの場合、借入の返済計画は、その新規事業から返す前提で立案されます。収益が見込まれるから投資するというのは至極当然な話なのですが、なかなか収益化しない場合には、既存の事業から借入金を返済せざるを得なくなってしまいます。ですから、そもそも既存の事業が不振ということになれば、経営をさらに圧迫することになりかねないのです。

既存事業が順調であれば、仮に新規事業が軌道に乗るまでに多少時間がかかったとしても持ち堪えられます。ですが、既存事業の苦境を新規事業で挽回しようとなると、もし仮に新規事業が上手くいかなかった場合、赤字がさらに拡大し、自らの手で自社の寿命を縮めてしまうことになりかねないのです。

会社経営における失敗は、あくまでも再起が可能は範囲内にとどめなければならないという前提で考えるならば、既存事業の赤字を新規事業で挽回するという発想自体が、極めて危険なのです。このような場合は、新規事業に本格的に乗り出す前に、既存事業のテコ入れや場合によっては撤退の決断をすべきなのです。

あなたには、正しい経営判断を下すための経営のモノサシはありますか?

あなたと会社にお金が残るしっかりとした仕組みがありますか?

ダイヤモンド財務®コンサルタント 舘野 愛

————————————————————-

日本で唯一の「同族会社専門」財務コンサルティング機関

社長と会社にお金が残る仕組みづくりの専門家

『ダイヤモンド財務®』のユメリアコンサルティング株式会社

【フェイスブックページ】https://www.facebook.com/yumerea

【セミナー案内】https://www.yumerea.co.jp/seminar_lp

————————————————————-

あなたも、「事業は順調なのに、お金が残らない…」「会社のお金の流れが分からない…」「自分の経営判断に自信が持てない…」と悩んでいませんか?

当社は、このようなお悩みを抱えている社長向けの【無料メールセミナー】を配信しています。宜しければ、▼下記▼よりご登録ください。

※登録後すぐ「同族会社だからできる!売上が1円も増えなくても、キャッシュを増やす方法」をお届けします。【無料メールセミナー】社長と会社にお金が残る秘訣