【専門コラム】ダイヤモンド財務®の着眼点 銀行対策・銀行融資

あなたも「事業は順調なのに、お金が残らない…」「銀行借入が思うように減っていかない…」「経営判断に基軸がないから、迷ってしまう…」と悩んでいませんか?

同族社長限定で「社長と会社にお金が残る仕組みのつくり方」を当社主催セミナーでお伝えしています。各回すぐに定員に達してしまう人気セミナーなので、あなたも参加のチャンスがあるうちに、▼下記▼よりお申込みください。

借入依存から抜け出せない会社の特徴

第219話:借入依存から抜け出せない会社の特徴

「舘野先生、ウチの会社は、いつも運転資金が足りなくて、常に銀行からの融資に頼っています。自分は、将来を見据えて、銀行融資に頼らない経営を目指しているのですが、父は『そんなこと出来るはずがない…』『足りない分は借りればいい…』とハナから諦め顔です。」来年の社長就任を控え、財務中心の会社づくりを始めたいとお考えの2代目社長さんからのご相談です。

当社には、全国各地より多くの同族会社のオーナー社長や後継社長がお見えになられますが、運転資金を自社の手元資金で賄えており、新たな攻めの投資を行う時だけ銀行融資を活用するという状態の会社もあれば、常に運転資金を銀行融資に頼っている状態という会社も存在します。

借金は、自己資金を貯めるまでの「時間を買う」もの

銀行からお金を借りること自体は、決して悪いことではありません。それに、もし万が一、無借金経営を経営の目的にしてしまっていたとしたら、本当に必要な時に、必要な事業投資をすることができなくなってしまいます。そうなると当然、事業はしりすぼみになってしまいます。

ここで大切なことは、借入は、「自己資金を貯めるまでの時間を買うもの」であるということを正しく理解した上で、「日々の経営の努力の結果、『実質無借金経営』になっていた!」という状態を最終的に目指すことなのです。

しかし、だからといって、むやみやたらに銀行からお金を借りればよいという話ではありません。会社が行っている業種業態によって借入依存度は大きく変わってきますし、会社が置かれている成長のステージによっても、当然、融資戦略は変わってきます。

例えば、不動産業やホテル業などのいわゆるハコモノ産業の場合には、どうしても最初に土地や建物への投資が必要になってきます。もし、これを全額自己資金で賄うとなると長い年月がかかってしまいますから、銀行融資の活用が不可欠です。

ですが、投下資本の回収には相当の年月がかかりますから、「借り方」だけでなく「返し方」を踏まえた融資戦略が重要なポイントになってきます。

それから、卸売業や建設業の場合は、売掛金や在庫(未成工事)が膨らみやすいですし、製造業の場合は、売掛金や在庫に加えて製造設備も必要となってきます。

したがって、「運転資金」と「設備投資資金」を将来に向かってどのように回していくのか、財務戦略を持っている会社とそうでない会社とでは事業展開の幅に、圧倒的な差がでてきます。

社長の思考停止が銀行依存を加速する

誤解を恐れずに申し上げますと、固定観念に縛られている社長さんは、よくこのようなことをおっしゃいます。

「売掛金の入金期間や買掛金の支払期間なんて、変えられるはずがない…」

「ウチは長年手形取引でやってきているから、ここは動かしたくない…」

確かに相手がある話なので、一方的に進められることではないのも事実です。

しかし、それでも実際に、入金サイトや支払サイトを変更したり、手形取引を段階的に減らしてゼロにすることに成功している会社もたくさん存在します。つまり、ここで大切なことは、まずは、社長自身が「決める」ことなのです。

多くの場合、会社の内情をよくよく調べてみると、出来る打ち手がたくさん出てきます。本当のところは、変えられないのではなく、「変わりたくない…」「変えたくない…」「自分がやるのは嫌だ…」と、社長自身が思っているだけなのです。

まず、ここで断言できることは、どんな業種でも、どんな業態でも、そして、それが衰退産業であろうがなかろうが、周囲を見渡せば必ずどこかに上手くいっている会社は存在します。

自社のお金の流れを、社長自らが意図して『善循環』になるようにすることで、銀行融資に頼らない状態を手にしている会社も多く存在します。

本当に面白いもので、永く勝ち続けている強い財務体質の会社の社長ほど、「もっと強い財務体質にするために、他にできることがないか?」ということを社長自身が自らのアタマで考え、実行しようとします。

そのような社長は、「○○のような方法はどうか?」「他社で面白い取り組みをしているが、ウチの会社にも導入できないか?」ということを常に考えます。

その一方で、常に銀行融資に頼っている弱い財務体質の会社の社長ほど、「そんな方法は、きっと無理に決まっている」と、社長自身が自ら諦めてしまっています。

そのコトバの裏には、「長年○○の方法でやってきたから、変えられるはずはない」「そんな面倒なことはやりたくない」という思考停止状態が見え隠れしているのです。

しかし、銀行がお金を貸してくれなくなった時、その事実を嘆いても、それは「時すでに遅し」です。

経営状態が良い時こそ、自社の会社のお金の流れを正しく把握し、財務中心の会社づくりをすることで強い財務を築き、銀行融資に頼らない状態を手に入れておくべきなのです。

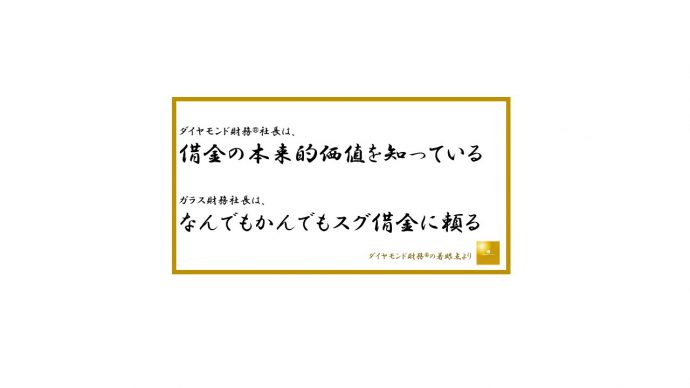

ダイヤモンド財務の社長は、借金が持つ本来の価値を正しく理解した上で、勝負所で上手に借金のチカラを活かします。しっかりと手元にお金が残るような借り方・返し方をするため、資金ショートの不安がありません。

ガラス財務の社長は、資金不足の根本原因を理解することなく、対処療法的に借金を活用します。場当たり的に複数の銀行から借りては返す…を繰り返し、気が付いたら銀行の顔色ばかり気にするようになっていきます。

あなたは、社長としてどちらの道を選びますか?

ダイヤモンド財務®コンサルタント 舘野 愛

————————————————————-

日本で唯一の「同族会社専門」財務コンサルティング機関

社長と会社にお金が残る仕組みづくりの専門家

『ダイヤモンド財務®』のユメリアコンサルティング株式会社

【フェイスブックページ】https://www.facebook.com/yumerea

【セミナー案内】https://www.yumerea.co.jp/seminar_lp

————————————————————-

あなたも、「事業は順調なのに、お金が残らない…」「会社のお金の流れが分からない…」「自分の経営判断に自信が持てない…」と悩んでいませんか?

当社は、このようなお悩みを抱えている社長向けの【無料メールセミナー】を配信しています。宜しければ、▼下記▼よりご登録ください。

※登録後すぐ「同族会社だからできる!売上が1円も増えなくても、キャッシュを増やす方法」をお届けします。【無料メールセミナー】社長と会社にお金が残る秘訣