【専門コラム】ダイヤモンド財務®の着眼点 節税対策・税金対策

あなたも「事業は順調なのに、お金が残らない…」「銀行借入が思うように減っていかない…」「経営判断に基軸がないから、迷ってしまう…」と悩んでいませんか?

同族社長限定で「社長と会社にお金が残る仕組みのつくり方」を当社主催セミナーでお伝えしています。各回すぐに定員に達してしまう人気セミナーなので、あなたも参加のチャンスがあるうちに、▼下記▼よりお申込みください。

次世代経営者が知っておくべき黒字倒産の罠

第33話:次世代経営者が知っておくべき黒字倒産の罠

「舘野先生、ウチの会社は3月決算なんですけど、先日、税理士に税金の計算をしてもらったら、思っていた以上の税金が出ちゃって困ってるんです。『5月末までに1,000万円用意しておいてください』って事務的に言われても、そんなお金ポンと出せませんよ。」イケイケ拡大路線で事業を順調に伸ばして一見順風満帆、でも、台所事情は火の車・・・といった感じの40代オーナー社長さんからのご相談です。

3月決算法人の場合、既に決算申告業務がひと段落して、税額を知って「ビックリ仰天!」という社長さんもいれば、「予想通り」という社長さんもいらっしゃることでしょう。今の時期は、税金の支払や夏季賞与の支給などで大きなお金が動く時期でもありますから、資金繰りには、細心の注意を払いたいところです。

法人税に関しては、減税基調にあるものの、消費税に関しては、昨今の税制改正の影響で、2014年4月から5%から8%に引き上げられました。つまり、3月決算法人の場合、今年の2015年3月期は、その影響をフルで受けることになります。

消費税の5%から8%への引上げ・・・。一見すると小さな違いのように思われるかもしれませんが、簡単にいうと、従来の納税額に比べて「1.6倍」になるということです。

細かい計算は抜きにして考えれば、例年1,000万円前後の納税額だった会社は、ざっくり1,600万円前後になるということです。ですから、昨年の時点でその影響を考慮し、予め心積もりした上で資金計画を立ててきた会社と、そうでない会社の明暗が分かれる分岐点でもあるのです。

消費税は、簡単にいうと「預かった消費税」から「支払った消費税」を差し引いて支払うという仕組みになっています。ですから、会社としての最終的な儲けの金額は、消費税増税前でも消費税増税後でも同額なのです。

ところが、預かった消費税は、現金や預金という形で一旦会社の懐に入ってきます。預金通帳だけを眺めていると何となく、従来に比べて多く儲かった気分になってしまいます。そうなると、ついつい「貰った(!)」という風に感じてしまって、気が付いたら運転資金に回してしまっていたり、不要不急のものを買ってしまったりして、いつのまにか使い込んでしまう・・・。そして、決算申告のタイミングで、初めてその事実に気が付き、「しまった!納税資金が足りない!どうしよう。」となってしまうのです。

売上至上主義の会社の社長さんは、口をそろえてこう言います。

「決算書は税務署に申告するために作るもの。過去の数字を見たって意味がない。」

「とりあえず、毎月の売上と通帳の残高だけさえ把握していれば大丈夫だよ。」

・・・本当にそうでしょうか?

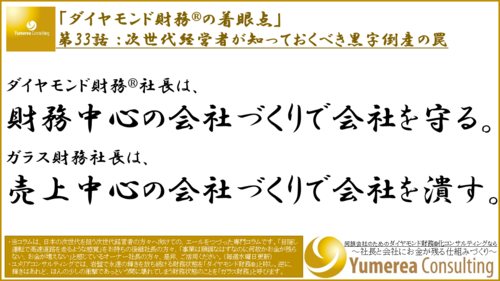

10年以上にわたり延べ100人以上の経営者の支援にあたってきた実績とある会社の倒産を目のあたりにした経験から、私は断言します。それは、「売上が増えれば潰れない会社になるのではなく、あくまでも財務が岩盤だからこそ事業を自由自在に操れるから潰れない会社になる」ということです。つまり、結果としての財務ではなく、財務中心の会社づくりこそが事業永続のためのキーポイントであるということです。

財務中心の会社づくりと聞くと少し難しく聞こえてしまうかもしれませんが、簡単にいうと将来に向かって「社長と会社にお金が残る仕組み」を持った上で、正しい経営判断を下すための「社長専用の経営のモノサシ」を持つことなのです。

みなさんも「黒字倒産」という言葉、どこかで聞いたことがあるのではないでしょうか。黒字倒産というのは、帳簿上では利益が出ていても、資金繰りが追い付かず、会社が潰れてしまうことを言います。

例えば、店舗を新規出店した場合、開店のための設備投資や保証金・敷金の支払、人件費がかかります。それから、商品を販売するための商品仕入代金も発生します。一般のビジネスであれば、売上をあげても代金の回収は売掛金や受取手形などになるため、どうしても代金の回収が遅れてしまうのです。

そうなると、代金の入金よりも支払の方が先行しがちになります。代金の入金時期よりも、支払時期の方が先行しがちになると、お金の入りと出のアンバランスが生じてしまい、その差が開けば開くほど資金繰りは苦しくなります。

ですから、社長は、その事実をよく知った上で、常に「どうしたらお金が残るのか?」「お金を残すためには、どのような経営判断を下すべきなのか?」を考えていかなければ、会社を守り抜くことはできません。

なぜなら、「売上を増やす能力」と、「お金を残す能力」は、全く別の能力だからです。

それから、特に、拡大路線で急成長した会社の場合は、注意が必要です。なぜなら、売上が増えれば増えるほど、通常、資金はドンドン苦しくなっていくからです。

「損益計算書(PL)上では、黒字決算でホッと一息・・・。でも、貸借対照表(BS)上にあったはずの現預金がドンドン目減りしていって、気が付いたら、銀行の目ばかりを気にしている・・・。」

「シャッキンを返しても返しても、減るどころか、むしろ増える一方。まさにアリ地獄・・・。」

そんな事態に陥らないよう、できる限り早く財務中心の会社づくりをすべきなのです。

あなたの会社には、黒字倒産しないための「社長と会社にお金が残る仕組み」と「社長専用の経営のモノサシ」がありますか?

ダイヤモンド財務®コンサルタント 舘野 愛

————————————————————-

日本で唯一の「同族会社専門」財務コンサルティング機関

社長と会社にお金が残る仕組みづくりの専門家

『ダイヤモンド財務®』のユメリアコンサルティング株式会社

【フェイスブックページ】https://www.facebook.com/yumerea

【セミナー案内】https://www.yumerea.co.jp/seminar_lp

————————————————————-

あなたも、「事業は順調なのに、お金が残らない…」「会社のお金の流れが分からない…」「自分の経営判断に自信が持てない…」と悩んでいませんか?

当社は、このようなお悩みを抱えている社長向けの【無料メールセミナー】を配信しています。宜しければ、▼下記▼よりご登録ください。

※登録後すぐ「同族会社だからできる!売上が1円も増えなくても、キャッシュを増やす方法」をお届けします。【無料メールセミナー】社長と会社にお金が残る秘訣